世界五大“制造工厂”对比

|

世界“制造工厂”共有五个:中国,印度,土耳其,墨西哥和巴西。本篇文章小编带领大家盘点这五个制造大国的制造业现状。 印度 1.经济现状 印度独立后经济有较大发展,工业形成较为完整的体系,自给能力较强。20世纪90年代以来,服务业发展迅速。印已成为全球软件、金融等服务业重要出口国。印度目前有60%的人口处于就业年龄阶段,是世界上最年轻的国家之一,预计今后10年还会有超过2.2亿人加入劳动力大军,享受人口红利已成为印度政府重要的政策依托。近年来,印度政府实行全面经济改革,经济发展速度引人注目。目前,印度在天体物理、空间技术、分子生物、电子技术等高科技领域都已达到较高水平。 2.制造业优势 印度具备成为制造业巨头的几乎所有的关键因素:人口红利、具有吸引力的国内市场、运输与劳动力上的比较优势、对美元相对较低的汇率,以及低政治风险。印度人民党正在酝酿大幅修订过时的劳动法,并在2015财年的国家预算中对制造业采取刺激措施。 3.制造业劣势 印度经济也有致命的短板,想在短时间内取代中国而成为“世界工厂”,似还不太现实。根据德勤全球制造业竞争力指数,印度目前的制造业竞争力位居全球第四,预计到2018年,印度将成为仅次于中国的全球第二大制造业强国。落后的交通与供电网络等基础设施与复杂的监管环境以及低下的管理效率,已成阻碍制造业增长的致命因素。据世界银行新近发布的报告,在全球189个经济体中,印度的营商便利环境仅位列第134名。塔塔集团董事长塞勒斯·密斯特里也坦言,印度制造业要吸引外资必须更新基础设施、加强能源和物流系统。而印度经济学者夏尔马则对于印度的“人口红利”持异议,“印度庞大的年轻劳动力人口多数受教育程度和技术素质不高,政府如果不能及时有效地帮助提供劳动技能培训,他们反而会成为制造业发展的瓶颈。”  印度制造业 4.电视制造业 印度市场几大电视品牌:Haier TCL Weston Oscar Salora Philips Beltek 印度电视制造工厂: Videocon Videocon是一个著名的工业集团。总部在印度。它有17个生产地点在印度,中国,意大利,波兰,和墨西哥。也是全球图片管的第三大制造商。除了彩色电视机,Videocon在印度提供白电产品。 Onida电子 Onida品牌隶属于Mirc Electronics公司,由Vijay Mansukhani和GL Mirchandani Onida在1981年在孟买设立。印度第二大电视公司。该公司目前已经33个分公司,41个仓库,和208年全国客户关系中心。它主要提供液晶电视。 5.印度行业相关信息 (1)3月25日报道,富士康是索尼在LCD电视生产方面的合作伙伴,富士康电子计划于印度投建LCD液晶彩色电视生产线,以满足索尼公司的需求。 (2)4月14日消息,据印度《商业标准报》(Business Standard)报道,富士康计划在未来两到三年内在印度投资35亿美元,覆盖智能机、软件、电视和其它电子品领域,最重要的服务客户之一,极有可能就是小米公司,实现小米手机、电视机等产品的本地化生产。 (3)近期有外媒报道称,印度正在降低制造业的税收,试图以此降低国内电视机的制造成本,在印度国内,由于电视的制造业缺乏,电视机的售价很高。因此政府才会鼓励包括电视在内的制造业发展。 (4)6月11日,印度马哈拉施特拉邦工业部长苏布哈什·德赛透露富士康集团正在与当地政府进行谈判,以便在该地设立iPhone工厂。一旦成功的话,这也将是富士康集团在印度设立的首个iPhone生产工厂,将有助于减轻富士康在中国市场所面临的工人工资上涨的压力。 土耳其 1.经济现状 土耳其工、农业均有一定基础,轻纺、食品工业发达,矿产资源丰富。随着国民经济的快速发展,对外贸易总值和数量不断增加。主要进口商品为原油、天然气、化工产品、机械设备、钢铁等,主要出口产品是农产品、食品、纺织品、服装、金属产品、车辆及零配件等。近年来,钢铁、汽车、家电及机械产品等逐步进入国际市场。 2.制造业优势 土耳其地处欧亚交界处,虽然97%的国土在亚洲,但是由于历史和政治渊源,土耳其被归入欧洲,区位优势突出。现在最大的威斯特公司位于古都马尼萨,与希腊隔海相望。土耳其的地缘战略位置提供了能够进入丰富多元化市场的物流优势。 而且,从1997年1月开始,土耳其已成为欧盟关税同盟成员国,从土耳其输入欧盟市场的任何产品不再需要缴纳任何关税,允许商品在该国和欧盟国家之间流通时没有任何海关限制,同时,与22个国家的自由贸易协定使土耳其在贸易上独占优势。而中国部分彩电产品即使2002年被欧盟解除倾销限制,除了要承受欧盟的最低价格限制外,仍然要被征收14%的增值税。 土耳其的基础设施比较完善,有非常发达的低成本海路运输设施,也有成熟的交通路线和到大部分欧盟国家的直接递送机制,土耳其的铁路运输相对于中欧和东欧更有优势。 3.制造业劣势 2013年,土国内生产总值8230亿美元,名列全球第16位,人均11011美元(土方预测数据),进入中等偏上收入国家行列,人力成本偏高。另外,中东局势不稳,叙利亚内战带来超过180万难民也成为土耳其经济发展和社会稳定的巨大负担。  土耳其制造业 4.电视制造业 土耳其的电视生产商通过多年来与欧洲市场的直接交流,已经形成了良好的技术开发、环保标准和市场跟进的合作关系。 土耳其产电视的优势不但促使欧洲电视整机厂放弃生产转而委托土耳其加工,而且各类欧洲元器件厂商也直接把工厂设在土耳其。 土耳其主要电视厂商: ARCELIK Arcelik是土耳其KOC集团旗下的知名消费类电子产品生产商,Arcelik A.S.成立于1955年,总部设在伊斯坦布尔。Arcelik A.S.公司旗下拥有Arcelik、Beko、Altus、Blomberg等九个品牌,以Beko、Arcelik最为知名。其中,Arcelik品牌主要在土耳其国内市场销售,而Beko则是Arcelik A.S.公司在英国注册的一个品牌,主要在国际市场上销售,其中也包括中国。公司拥有超过17000名员工,是土耳其家用电器市场主要供应商之一,有4500个经销商,4500服务点。它在三个国家有10个生产工厂,13个海外子公司,销售的产品和服务覆盖五大洲100多个国家,为土耳其1700万户家庭在和全世界7500万户家庭提供产品和服务,是土耳其最大、欧洲第三大的家用电器生产商。目前生产的CRT电视涵盖37~84英寸,液晶电视40 - 106英寸型。 OZAK ELEKTRONIK A.S. OZAK ELEKTRONIK有限公司建立于1983年,现在是开发和面向技术的土耳其电视产品制造商,涵盖SKD,CKD和整机制造。业务包括CRT TV,LED&LCD TV,机顶盒,主板等。公司年生产能力为1,000,000台电视机。 Vestel Elektronics 成立于1984年,是土耳其乃至欧洲最大的电器制造公司。其生产的电视占据欧洲市场26%份额将,在欧洲处于领先地位。主要集中在欧盟国家,公司出口到108个国家。Vestel Elektronics是一个领先的oem制造公司,和全球电子产品巨头如JVC、日立、夏普、三洋、汤姆逊、LG和东芝都有合作。 公司视觉领域的电子产品包括广泛的液晶电视、等离子电视、100赫兹电视,16:9的宽屏电视、电视和DVD组合,数字电视等。除了电视机和其他电子产品,Vestel也是白色家电领域领导者,洗衣机、洗碗机、冰箱、空调致力于当地市场、欧洲和中东。在土耳其约有14000名员工,2005年销售额为33亿美元,比2003年增长25%,净利润6300万美元,大约90%的商品为出口。 PROFILO TELRA A.S. Profilo TELRA A.S.是欧洲顶级电视生产商,成立于1970年,于1980年开始电视制造业。索尼首次外包伙伴,也与松下合作,在1990年,该公司签署了一项与汤森的生产和销售协议。电视生产设施能力在500万/年。目前产品生产范围从14寸到50寸液晶、等离子、DLP和CRT电视。该公司通过自己的子公司在欧洲市场上销售,在德国,法国,波兰,土耳其具有经销商网络。旗下自有著名的CE品牌。根据公司发布的数据,在土耳其,Profilo-Telra享有20%的市场份额,5 000家门店。2005年达到5.5亿美元收入。 墨西哥 1.经济现状 墨西哥是拉美经济大国,国内生产总值居拉美第二位。墨西哥工矿业门类比较齐全,但发展不平衡。制造业占重要地位,也是农业大国。在蒙受了金融危机所造成的衰退之后,墨西哥经济从2010年开始强劲反弹,经济复苏背后的主要驱动力是墨西哥生机勃勃的制造业。墨西哥对于美国的依赖程度很深,美国经济的情况往往决定着墨西哥的经济发展。 2.制造业优势 成本: 墨西哥参与谈判北美自由贸易协定(NAFTA)的墨西哥经济学家卡莱博士(Dr. Luis de la Calle)认为首先是中国制造业成本的上升,这其中不但有工资的上涨,也包括了人民币升值的因素。 区位: 除了在成本上竞争力强之外,墨西哥在地理位置和贸易环境上也不逊色。墨西哥享有在地理上紧邻美国市场的很大优势,墨西哥与美国的边境线长达2000英里,连接两国的铁路和公路路线繁多,因此将商品运往美国不仅成本低廉、而且快速便捷。中国发往美国的货物一般需要20天到两个月的时间才能到达,若是从墨西哥发往美国,通常只耗费两天,最多也不过一周,因为发货期缩短,意味着企业可以尽量减少库存占款,降低企业成本。比如全球汽车公司几乎都在墨西哥建有工厂,其目的便是瞄准美国市场。 关税: 墨西哥目前已经和44个国家签署了自由贸易协定,比其他任何国家都多。其中包括1994年签订的北美自贸区协定,允许墨西哥产品免税进入美国,显著加强了两国的贸易纽带。 人力: 与中国形成对比的是,墨西哥1.12亿人口中有一半以上不到29岁,因此该国至少一直到2028年都将拥有充裕的廉价劳动力。墨西哥不仅劳动力充足,劳动者的技能也在不断提高。  墨西哥制造业 3.制造业劣势 虽然目前成本竞争力很强,区位优势明显,但墨西哥也必须采取一些切实行动以提高本国的营商环境,比如改善社会治安。墨西哥毒品泛滥、暴力犯罪比较猖獗,迄今为止,暴力对跨国公司影响甚微,因为它们通常是在墨西哥各地安全的工业园区中经营。然而,很难保证墨西哥的有组织犯罪将来不会勒索大型外资企业--就像其对待国内中小企业的一贯做法一样。这些结构性风险必须时刻保持警惕。治安问题构成了墨西哥问鼎世界工厂的重大考验。 4.电视制造业 墨西哥有数个电子生产基地,其中比较突出的电子基地位于位于墨西哥西北边境地区下加利福利亚洲的蒂华纳,蒂华纳虽处边陲,但经济活跃,发展迅速,其综合实力在墨西哥城、蒙特雷和瓜达拉哈拉之后,居全国第四。人均国民收入超过18000美元。它是墨最重要的客户加工工业基地,汽车零部件、电子产品、金属机械、建筑业服务业均十分发达。 鸿海在墨西哥建有5座以上的工厂,联想也在墨西哥建立了相当巨型的计算机生产基地。LG、三星、夏普等均在墨西哥设有电视工厂,部分日系家电企业由于业绩亏损已经出售其墨西哥工厂而转为贴牌销售。 TCL多媒体2014年斥资约1.2亿港元收购三洋墨西哥彩电工厂的相关资产,由于关税是进入美洲市场的主要障碍,TCL接手三洋墨西哥工厂,不用在美洲重新建工厂就可以跨越关税壁垒,拓展北美洲和南美洲市场。 5.墨西哥行业相关信息 (1)据日本媒体报道,随着与中国、韩国厂商的价格战愈演愈烈,业务陷入亏损,夏普公司将于2016年3月前后出售位于墨西哥的电视机工厂。此前,松下也决定出售在墨西哥的生产工厂。 巴西 1.经济现状 巴西央行5月25日公布最新宏观经济预测报告显示,巴西今年经济萎缩的幅度将超过此前预期,通胀水平也将进一步上涨。同时,民间调查也显示,巴西经济可能很快重陷技术性衰退,今年或创下该国25年来最差经济表现。在货币贬值、通胀高企、资本外流、财政状况恶化等多重经济风险的压力下,巴西政府未来将面临重大政策挑战。巴西GDP总量将有可能在2015年被印度超越,失去全球第七大经济体的地位。 2.制造业优势 巴西制造业新的发展契机来源于政府部门自上而下的推动和改革。巴西总统罗塞夫在第二个任期内承诺围绕提高生产力,加大基础设施建设以及可持续发展进行经济改革。目标是2016年和2017年经济增速达到2%。为此,罗塞夫新政府正拟定一揽子削减预算和加税计划,以期在新兴市场压力加大时恢复投资者信心。(巴西地理统计局5月29日公布的数字显示,今年第一季度巴西经济下滑0.2%。显然巴西当前经济指标仍与目标相距甚远。) 3.制造业劣势 巴西经济发展有三大隐患: 一是巴西贸易结构乃至经济结构向初级产品部门倾斜,经济的抗风险能力和可持续性趋弱;二是高出口收入维系的高政府支出具有不可持续性,政府财政空间受到刚性社会支出的逐步挤压。三是社会支出的加大会拉动要素成本上升,易产生成本推动型的通胀。 从2000年到2010年,巴西经济年均增幅超过3%,主要依靠大宗商品出口,人均收入也大幅提高。数据显示,2003年,巴西工人平均月薪约200美元,2013年增至500美元,中产阶层平均月收入则超过650美元。巴西2014年经济增速仅为0.2%,世界银行认为,由于巴西主要贸易伙伴经济减速、全球大宗商品价格持续下跌,再加上本国基础设施落后、税负高企、劳工保护过于严密等问题,预计2015年巴西经济仅增长1%。2014年,巴西通胀率达6.41%,逼近政府设定的6.5%上限,创2011年以来最高水平,各行各业服务成本大幅提高。 为抑制通胀,巴西央行连续加息,不断上调的银行利率更使巴西经济雪上加霜。高利率直接打击了制造业的信心,巴西全国工业联合会日前公布的报告显示,2014年11月巴西工业信心指数环比下跌1点至44.8点,触及该指数自1999年1月创立以来的最低水平。该指数满分为100点,低于50点意味着工业缺乏信心,前景悲观。  巴西制造业 巴西的产业结构与发达国家相似,服务业约占GDP的70%,工业占比约20%,其过早提升服务业比重,损害了工业和制造业的发展,本应处于“脱贫致富”发展阶段的巴西,已经跨越式地进入西方发达国家的“去工业化”进程,制造业空心化导致该国难以抵御来自外部的经济冲击。 另外,巴西基础设施落后,税负高企、劳工保护过于严密等问题也很突出。治安稳定性也有待提高,据媒体报道2014年7月7日凌晨大约20名武装劫匪闯入韩国三星公司在巴西东南部圣保罗州坎皮纳斯的工厂,抢走逾4万件电子产品。三星公司估算,劫匪抢走的智能手机、平板电脑、笔记本电脑等电子产品总价大约为3600万美元。 4.电视制造业 三星在巴西Manaus、Campinas拥有两座工厂,生产TV,相机、手机、显示器、平板电脑等。其中,在Manaus的工厂是三星在海外最大的工厂,TV和monitor产能达到25000/天。 三星在2011年在Limeira投资设立工厂,2013年投产,主要生产冰箱、洗衣机。 5.巴西行业相关信息 (1)3月份消息,TCL集团目前正在印度和巴西寻址,准备在明年建厂生产高端中小型显示器以克服快速扩张的消费性电子产品市场的高进口关税。 中国 1.经济现状 2015年中国经济下行的压力依然很大,经济增速换挡的过程,还没有结束。宏观政策进一步趋于宽松,金融条件保持稳定,企业利润有望改善,改革步伐可能加快。 从全球来看,发达国家经济体之间在货币政策上出现分化,预计美联储会在2015年中期进入升息通道,同时欧盟和日本央行量化宽松政策会进一步加强。很多资金可能会从新兴市场回流到美国。从货币市场来看,美元表现非常强劲,中国人民币汇率走向是一个非常大的问题。预计2015年人民币可能会相对美元小幅贬值,但是对其他货币还是会升值。 2.制造业现状 (1)人民币升值,不利于外贸出口的增长。因为人民币升值后,提高了我国出口产品的外币价格,我国出口企业成本相应提高,会削弱出口产品的国际竞争力,不利于出口的持续扩大,从而降低国内大量劳动密集型出口产品的国际市场价格竞争优势。 (2)中国劳动力成本正呈现上升趋势:在 2008-2012 五年间,有四年的劳动力收入增速超过生产率。这些趋势意味着单凭劳动成本竞争力已不足以维持中国在全球的生产力优势。 中国制造业劳动力成本将会逐年稳步攀升,但将在近年呈现相对缓和的增长趋势。尽管如此,在 2013-2020 年间,中国制造业劳动力成本仍将低于其他竞争国。比如,到 2019 年,中国每小时劳动力成本将仅会达到巴西的 35.2%、墨西哥的 55.2%和土耳其的 75%。事实上在劳动力成本方面,中国仅相对于印度、印度尼西亚及越南等新兴制造业国家失去相对优势。中国制造业劳动力成本高于这些国家的趋势将在未来几年内被逐步扩大,原因也来自于这些新兴国家的薪酬增长因劳动力供给充足而一直维持在低速水平。据预测,中国制造业劳动力成本将在 2019 年分别达到越南劳动力成本的 177%及印度的 218%,而这一对比数据在 2012 年分别是 147%及138%。这些新兴制造业国家能否利用这一成本优势将取决于他们是否拥有开发有效的供应链基础设施的能力。 经济学人智库(The EIU)中国区经济学家 Tom Rafferty 表示中国需要迅速地提升在价值链中的地位。仅仅以价格竞争力的优势将不足以长期维持中国在全球范围内的制造业优势,强劲的创新能力也不可或缺。  中国制造业 3.电视制造业 产业链优势 从整个2014年来看,平板显示产业上游设备材料领域,国产化率有了进一步提升,随着国内面板产业规模不断提升,国家和政府对本土的面板厂商提出了配套上游设备材料领域国产化率的要求。截止2014年11月,京东方TFT-LCD显示器件材料的国产化种类覆盖率接近70%,设备国产化种类覆盖率接近20%,原材料种类本地化覆盖率接近80%。另一家本土面板企业华星光电也是如此,并与三利谱、盛波光电、东旭、和成显示等本土龙头材料厂商结合战略合作伙伴。 为了整体提升国内的平板显示产业,国家在政策和资金上开始从面板领域向上游设备材料领域倾斜。为引导产业健康有序发展,特编制《2014-2016年新型显示产业创新发展行动计划》。根据这一发展计划,国家将支持内外资企业互利合作,依托国际资源,共建产业链配套体系,初步实现上游装备、材料的规模化生产能力。装备种类覆盖率超过40%,材料种类覆盖率超过80%。 玻璃基板: 从国内玻璃基板的供给端来看,目前国内可以量产提供玻璃基板的供应商有东旭集团、彩虹股份以及中国建筑材料集团,但目前玻璃基板供给均为6代线及以下,而在8.5代线面板厂的玻璃基板供应方面,国内玻璃基板厂还未涉足,仍然是美国康宁、日本旭硝子、日本电气硝子等。这些玻璃基板外资企业也加快了进入国内市场的步伐,如2014年日本电气硝子投资株式会社投资58.4亿元在厦门市翔安区动工建设。一期计划于2015年10月竣工。项目用地面积为100.26亩,建设投资17亿元,设备投资41.4亿元;将建设两条8.5代TFT液晶基板玻璃生产线,全面投产后年可生产液晶基板玻璃1080万平方米。15年4月16日,日本旭硝子液晶显示器用玻璃基板原板项目成功落户惠州仲恺区。 偏光片: 偏光片作为TFT-LCD产业链上游最为核心的生产材料,由于国内面板生产企业的崛起,为偏光片带动了难得的发展商机,吸引了中外企业纷纷到大陆投资设厂,日东光电、LG化学、台湾奇材等纷纷的加入到国内TFT-LCD偏光片的产能扩充的队伍中来。2014年台湾奇美材在江苏昆山新增投资兴建前后段偏光板厂,以掌握未来大陆面板厂陆续开出的庞大偏光板需求。国内TFT-LCD偏光片的主要生产厂商为三利谱及盛波光电。 液晶材料: 在液晶材料方面,德国默克(Merck)、日本捷恩智(JNC)和大日本油墨(DIC)等外资在大陆市场占有率超过90%的液晶材料市场,在TFT液晶材料市场基本属于垄断地位。而诚志永华、烟台万润、永太科技、江苏和成等中国企业大都为这些国际巨头的原材料供应商,处于劣势地位。由于看好中国未来庞大的市场,DIC和默克分别于2013年11月、12月在青岛和上海启用了各自的混晶工厂,就近供应中国液晶面板企业。 显示设备: 2015年大陆有多条高世代面板产线量产,这将使大陆面板产业的规模将进一步提升。 品牌优势: 从全球来看,2014年韩系电视品牌和中国电视品牌同比增长率达到了37%、27%,而日本电视品牌呈下快速下滑趋势,从2013年的16%下跌到19%。其他电视品牌年同比增长率并不大。从国内电视品牌出货量来看,排在前五位的分布是TCL、海信、创维、长虹和康佳。本土电视品牌厂商具有规模优势和成本竞争优势的本土供应链、成熟的海外经验和海外布局和极具成长性的互联网品牌。 (编辑:admin) |

无锡专件纺机核心

无锡专件纺机核心 第一批产品正式下

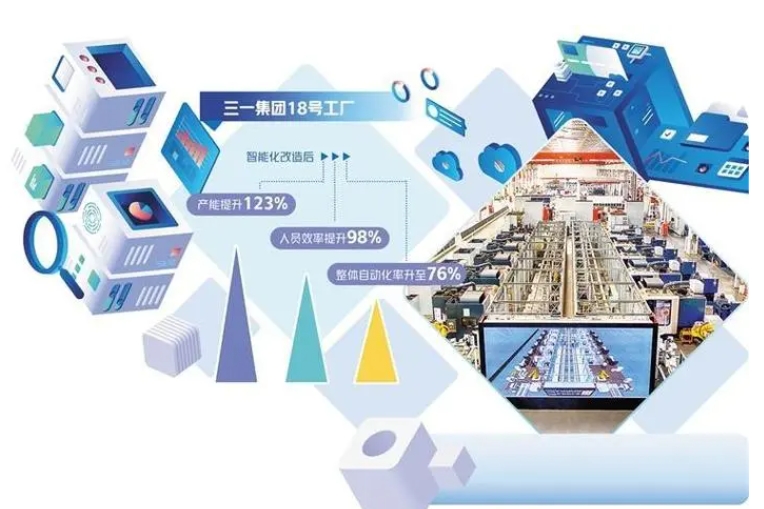

第一批产品正式下 三一重工目前正有

三一重工目前正有 伊利集团冷饮智能

伊利集团冷饮智能 国内首个重型车用

国内首个重型车用